Gestion de la relation client

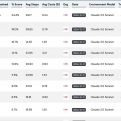

Score de risque

| Terme | Définition |

|---|---|

| Score de risque | Le score de risque est un outil indispensable pour les acteurs bancaires et financiers. Il s'agit d'une méthode qui permet d'évaluer la probabilité qu'un individu ne rembourse pas un crédit ou ne se retrouve pas impliqué dans un sinistre d'assurance. Cette technique sert à calculer le risque encouru et détermine si une entreprise devrait accorder un prêt à un client, et à quel taux, ou à établir une prime d’assurance. Le score de risque est basé sur des données individuelles telles que l’âge, le niveau de revenu, les antécédents de crédit et le comportement financier. Les informations sont ensuite analysées par un système informatique, qui établit ensuite un score le plus précis possible pour chaque individu. Plus le score est élevé, plus le risque est considéré comme faible. Ainsi, les acteurs bancaires et financiers peuvent prendre des décisions éclairées en matière de prêts et d'assurances. Le score de risque est important car il fournit aux entreprises une méthode fiable pour évaluer leur exposition au risque. Les entreprises peuvent ainsi prendre des décisions plus informées sur qui elles acceptent comme clients et à quel taux elles peuvent leur proposer des produits financiers. De plus, il aide les entreprises à réduire leurs risques en limitant leurs engagements auprès des mauvais payeurs, ce qui permet aux entreprises d'accorder des prêts à des clients qui ont un meilleur profil de crédit. Les principaux acteurs européens du score de risque sont la Banque centrale européenne (BCE), la Commission européenne (CE), l’Autorité bancaire européenne (ABE) et la Banque européenne d'investissement (BEI). En plus des autorités européennes, les experts du secteur qui travaillent sur le score de crédit comprennent des organismes nationaux tels que l'Autorité française de contrôle prudentiel et de résolution (ACPR), l'Autorité britannique des services financiers (FCA), l'Autorité allemande des marchés financiers (BaFin) et la Banque nationale d'Espagne (BdE). De nombreuses bonnes pratiques sont associées au score de risque afin que les entreprises puissent obtenir des scores précis. Ces pratiques incluent la collecte des données nécessaires pour le calcul du score, l'utilisation de mises à jour régulières du système informatique, la formation du personnel au sujet du scoring et l'utilisation des technologies modernes pour recueillir et analyser les données. Le calcul du score de risque peut être coûteux pour les sociétés, car il exige l'utilisation d'outils technologiques avancés. Cependant, il peut être très rentable car il permet aux entreprises de prendre des décisions plus informées sur qui elles acceptent comme clients et les conditions qu’elles peuvent leur offrir." Le score de risque est une méthode très utile utilisée principalement par le secteur bancaire et financier pour estimer la probabilité qu’un individu ne rembourse pas un crédit ou ne soit impliquée dans un sinistre d’assurance. Il est basée sur des données individuelles telles que l’âge, le niveau de revenu, les antécédents de crédit et le comportement financier qui sont ensuite analysés par un système informatique qui calcule alors un score le plus précis possible pour chaque individu. Plus le score est élevé, moins le risque encouru par l’entreprise est important. Les scores de risques peuvent être utilisés pour influencer la tarification (prime d'assurance ou taux de crédit) et aider les acteurs bancaires et financiers à prendre des décisions plus judicieuses quant à la souscription ou non d’un produit financier. Par exemple, si un particulier a un mauvais profil de crédit et donc un score faible, cela signifie que l’entreprise aura plus de chances que cette personne ne rembourse pas son prêt et sera donc très prudent quant à son accord ou non. En revanche, si cette personne obtient un bon score, elle sera plus susceptible d’obtenir ce dont elle a besoin en termes de prêt ou assurance. Le score de risque est essentiel car il fournit aux entreprises une moyen fiable pour évaluer leur exposition au risque. Il aide également à limiter les engagements auprès des mauvais payeurs ce qui permet aux entreprises d'accorder des prêts à des clients ayant un meilleur profil de crédit. Les principaux acteurs européens impliqués dans le score de risque sont la Banque centrale européenne (BCE), la Commission européenne (CE), l’Autorité bancaire européenne (ABE) et la Banque européenne d'investissement (BEI). En plus des autorités européennes, on trouve également des organismes nationaux tels que l'Autorité française de contrôle prudentiel et de résolution (ACPR), l'Autorité britannique des services financiers (FCA), l'Autorité allemande des marchés financiers (BaFin) et la Banque nationale d'Espagne (BdE). Pour obtenir des scores précis, il existe certaines bonnes pratiques à adopter telles que la collecte minutieuse des données nécessaires au calcul du score, l’utilisation régulière de mises à jour du système informatique ou encore la formation du personnel au sujet du scoring et l’usage des technologies modernes pour collecter et analyser les données. Toutefois, bien que coûteux car nombreux outils technologiques avancés doivent être utilisés, il permet aux entreprises qui y recourent d’accorder des produits financiers aux clients ayant les meilleurs profils. |

EXCLUSIF

35 Formations

Intelligence Artificielle

Marketing Digital

Ecommerce

Forfait illimité: à partir de 166€/mois

Accès 100 collaborateurs