Général

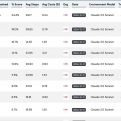

Scoring bancaire

| Terme | Définition |

|---|---|

| Scoring bancaire | Le scoring bancaire est une pratique utilisée par les banques dans le cadre de leur marketing bancaire. Il s'agit d'attribuer un score à un candidat emprunteur pour déterminer la décision d'octroi du prêt et fixer un taux indicatif avant éventuelle négociation. Ce score se base sur la situation professionnelle, familiale et bancaire, ainsi que des données socio-démographiques telles que l'âge ou l'adresse du candidat emprunteur. Il reflète le risque de défaut de remboursement et est généralement établi à partir de modèles statistiques basés sur l'analyse de crédits passés. Le scoring bancaire n'est pas seulement utilisé pour les prêts aux particuliers, mais aussi pour les entreprises. En plus du crédit scoring, d'autres formes de scoring sont également appliquées, telles que le score de risque affecté aux clients pour la gestion des débiteurs et découverts, ou encore les scores d'appétence utilisés pour les opérations commerciales. Il est important de connaître le mot Scoring bancaire car il est directement lié à nos finances personnelles. Lorsqu'un individu souhaite obtenir un prêt ou souscrire à une offre bancaire, sa banque va évaluer sa capacité à payer en fonction de son score de crédit. Plus le score est élevé, plus la banque sera encline à accepter sa demande et à lui offrir un taux d’intérêt plus faible. Inversement, un mauvais score peut signifier des refus de demande ou des taux d’intérêt plus élevés. Pour illustrer concrètement le scoring bancaire, prenons l’exemple d’un individu qui souhaite obtenir un prêt immobilier. Après avoir rempli une demande, la banque va analyser sa situation personnelle et financière à travers différents critères tels que son âge, son statut professionnel ou encore sa situation bancaire. Ensuite, elle va lui attribuer un score de crédit représentant son risque de non-remboursement du prêt. Les banques européennes étant libres d’utiliser leurs propres systèmes de scoring, il existe une multitude d’acteurs européens spécialisés en ce domaine, tels que Experian, Equifax ou encore Schufa. Lorsqu'il s'agit d'experts du sujet du scoring bancaire, certains des principaux acteurs sont la Banque Centrale Européenne (BCE), la Banque des Règlements Internationaux (BRI) et l’Agence Européenne des Assurances et des Pensions (AEAP). Ils sont responsables de mettre en œuvre des bonnes pratiques afin que les institutions financières puissent adopter des systèmes de scoring équitables et transparents. Parmi ces bonnes pratiques figurent notamment la protection des données personnelles ainsi que l’interdiction des critères discriminatoires illégaux. Le coût associé au scoring bancaire varie selon l’institution financière et selon le type de produit demandé. Dans certains cas, il peut être nul car certaines banques proposent des services gratuits en termes de vérifications d’antecedents financiers. Dans d’autres cas cependant, les frais peuvent être assez élevés ; par exemple si l’emprunteur a besoin d’un rapport complet sur son historique financier." |

EXCLUSIF

35 Formations

Intelligence Artificielle

Marketing Digital

Ecommerce

Forfait illimité: à partir de 166€/mois

Accès 100 collaborateurs